Activités de fin d'année et relevés d'impôt 2016

Ce guide donne des explications sur le feuillet T4 : État de la rémunération payée et sur le Relevé 1, le feuillet d’impôt provincial du Québec. De plus, il comprend des questions et des réponses pour aider les fonctionnaires, actuels et anciens, à comprendre leurs relevés fiscaux.

Sur cette page

- Questions concernant les activités de fin d’année ou le relevé d’impôt

- Description des feuillets de renseignements fiscaux

- Explication des cases du T4 et du Relevé 1

- Questions et réponses

- Liens utiles

Questions concernant les activités de fin d’année ou le relevé d’impôt

Si vous avez des questions concernant les activités de fin d’année ou votre relevé d’impôt et que votre organisation est desservie par le Centre des services de paye de la fonction publique, vous devez communiquer avec le centre d'appels qui fera le tri des problèmes et qui référera votre cas au besoin.

Téléphone

- Au Canada et aux États-Unis : 1-855-686-4729

- Du lundi au vendredi, de 7 h à 19 h (heure de l’Est)

- À l’extérieur du Canada et des États-Unis : 506-424-4330

- Du lundi au vendredi, de 7 h à 19 h (heure de l’Est)

Si votre organisation n’est pas desservie par le Centre des services de paye de la fonction publique, votre gestionnaire pourra vous diriger vers la personne-ressource compétente de votre organisation pour régler votre problème.

Questions concernant la production de la déclaration de revenus

- Agence du revenu du Canada

- Revenu Québec (pour les résidents de la province du Québec)

Description des feuillets de renseignements fiscaux

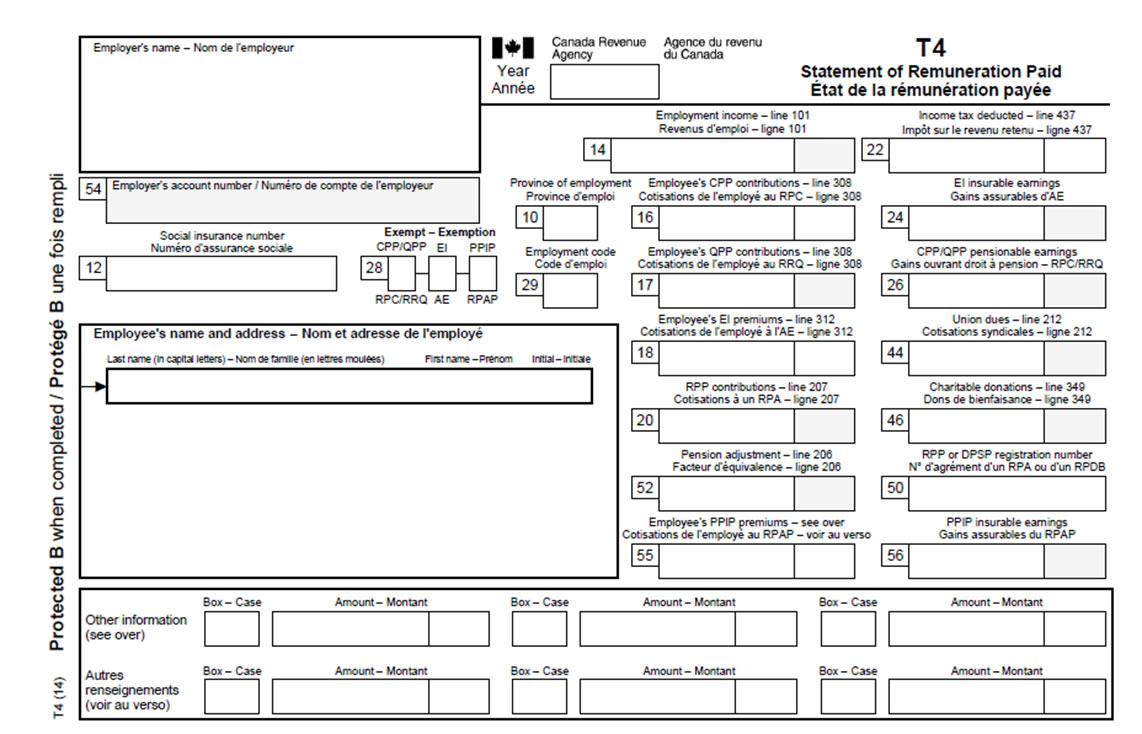

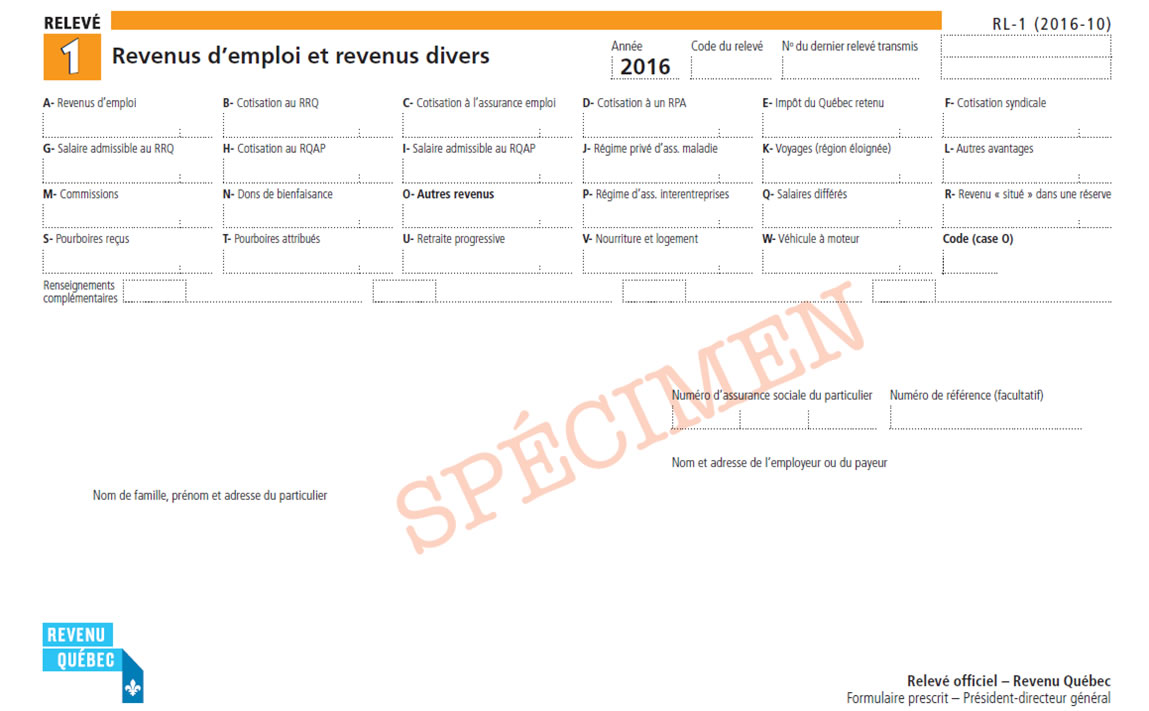

Cette section illustre et décrit les feuillets T4 et Relevé 1.

T4 : État de la rémunération payée

Le T4 est le feuillet de renseignements fiscaux généré pour tous les employés actuels et anciens.

Relevé 1: Revenus d'emploi et revenus divers

Le Relevé 1 est le relevé fiscal provincial généré au Québec pour tous les employés qui travaillent au Québec ou qui habitent cette province.

Dans le cas des employés qui habitent au Québec et qui travaillent à l’extérieur de la province, le relevé 1 ne contient des données que dans les cases A, J (avantages imposables du Régime de soins de santé et de soins dentaires de la fonction publique) et E (impôt du Québec retenu), si l’employé a choisi cette déduction. Certains avantages imposables au Québec peuvent aussi être indiqués dans la case L, comme des frais de stationnement payés par l’employeur.

Explication des cases du T4 et du Relevé 1

Cette section explique les cases des feuillets T4 et Relevé 1 dans lesquelles un montant pourrait être rapporté par le système de paye Phénix.

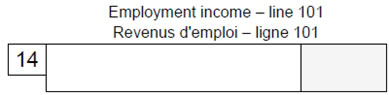

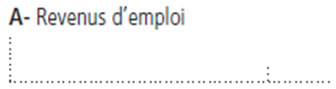

Revenus d’emploi : Case 14 du T4 et case A du Relevé 1

Le montant déclaré dans la case 14 du T4 correspond à la somme de tous les gains bruts que vous avez obtenus en 2016, y compris les heures supplémentaires. Si vous avez reçu un paiement en trop en 2016, et que ce dernier a été enregistré dans Phénix, le montant en trop ne sera pas déclaré dans la case 14.

Le montant déclaré dans la case A du Relevé 1 correspond à la somme de tous les gains indiqués dans la case 14 du T4 ainsi qu’à tous les avantages imposables au Québec indiqués dans les cases J et L du Relevé 1.

Si vous avez reçu des gains non imposables en 2016, tels que des allocations de repas pendant les heures supplémentaires, ceux-ci ne seront pas inclus dans la case 14 du T4 et la case A du Relevé 1.

Cotisations d’employé au Régime de pensions du Canada : Case 16 du T4 et case B-1 du Relevé 1

Tous les employés qui travaillent à l’extérieur du Québec cotisent au Régime de pensions du Canada. De plus, tous les employés indiens inscrits, peu importe leur lieu de travail, cotisent au Régime de pensions du Canada. Un employé qui a travaillé dans la province de Québec une partie de l’année recevra un Relevé 1. Si vous avez travaillé dans la province de Québec toute l’année, vous n’aurez contribué qu’au Régime de rentes du Québec au lieu du Régime de pensions du Canada. Le montant déclaré dans la case 16 du T4 et dans la case B-1 du Relevé 1 correspond au total des cotisations au Régime de pensions du Canada que vous avez payées au cours de l’année. Le taux des cotisations pour 2016 était de 4,25 % de vos gains bruts ouvrant droit à pension déclarés dans la case 26 du T4 et G-2 du Relevé 1. La cotisation maximale au Régime de pensions du Canada pour 2016 se chiffrait à 2 544,30 $.

Les cotisations au Régime de pensions du Canada donnent droit à un crédit d'impôt fédéral de 15 %. Ce crédit d'impôt est directement appliqué à l'impôt sur le revenu dû et ne dépend pas de la tranche d'imposition de l’employé. Dans le cadre de la Réforme fiscale du Québec, le crédit d'impôt du Québec au titre du Régime de rentes du Québec a été éliminé le 1er janvier 1998. Ce crédit d’impôt est maintenant compris dans le montant du crédit de base de 11 550 $ pour l'année d'imposition 2016.

Cotisations d’employé au Régime de rentes du Québec : Case 17 du T4 et case B du Relevé 1

Les employés qui travaillent dans la province de Québec cotisent au Régime de rentes du Québec. Le montant déclaré dans la case 17 du T4 et dans la case B du Relevé 1 correspond au total des cotisations au Régime de rentes du Québec que vous avez payées au cours de l’année. Le taux des cotisations pour 2016 était de 5,325 % de vos gains bruts ouvrant droit à pension déclarés dans la case 26 du T4 et G du Relevé 1. La cotisation maximale au Régime de rentes du Québec pour 2016 se chiffrait à 2 737,05 $.

Cotisations de l’employé à l’assurance-emploi : Case 18 du feuillet T4 et case C du Relevé 1

Tous les employés contribuent à l’assurance-emploi et la plupart des revenus sont assujettis à des cotisations à l’assurance-emploi. Le montant déclaré dans la case 18 du feuillet T4 et la case C du Relevé 1 est le total des cotisations d’assurance-emploi que vous avez payées cette année. Le taux de cotisation et le plafond des cotisations pour l’année dépendent de votre province de travail :

- Travail au Québec : le taux était de 1,52 % et le montant du plafond des cotisations était de 772,16 $.

- Travail hors du Québec : le taux était de 1,88 % et le montant du plafond des cotisations était de 944,05 $.

Le taux de cotisation à l’assurance-emploi est calculé selon le montant de vos gains assurables aux fins de l’assurance-emploi qui est indiqué à la case 24 du feuillet T4. Ce montant n’est pas indiqué dans le Relevé 1. Le taux de la cotisation à l’assurance-emploi des employés qui travaillent au Québec est plus bas parce qu’ils doivent aussi verser une cotisation au Régime québécois d’assurance parentale.

Contributions à un RPA : Case 20 du feuillet T4 et case D du Relevé 1

Si vous avez contribué au Régime de pension de retraite de la fonction publique, le total de vos contributions pour 2016, y compris toute contribution pour le rachat de services accompagnés d’options, sera indiqué dans la case 20 du feuillet T4 et la case D du Relevé 1. Si vous avez versé des contributions en 2016 pour le rachat de services accompagnés d’options avant 1990, ces contributions seront déclarées dans les cases 74 ou 75, et les cases D-2 ou D-3 du Relevé 1 selon que vous avez contribué ou pas durant la période de rachat. Elles doivent être déclarées séparément parce que différents calculs d’exonération fiscale s’appliquent quand vous faites votre déclaration de revenus.

Déduction d’impôt sur le revenu : Case 22 du feuillet T4

Cette case sert à indiquer le total du montant d’impôt sur le revenu fédéral et provincial (à l’exclusion du Québec) que vous avez payé en 2016. Sur le talon de paye de Phoenix, les déductions d’impôt sur le revenu fédéral et provincial (à l’exclusion du Québec) figurent dans la section sur les impôts sous IRC (impôts sur le revenu canadien).

Déduction d’impôt sur le revenu du Québec : Case E du Relevé 1

Cette case indique le total du montant d’impôt sur le revenu provincial du Québec que vous avez payé en 2016 si vous avez travaillé dans la province du Québec ou si vous résidez au Québec et que vous avez demandé qu’on retienne plus d’impôt sur le revenu du Québec de votre paye. Sur le talon de paye de Phoenix, les déductions d’impôt sur le revenu du Québec figurent dans la section sur les impôts sous impôt sur le revenu du Québec. Si vous ne résidez pas au Québec, vous devez ajouter le montant de l’impôt sur le revenu du Québec indiqué à la case E du Relevé 1 au montant de l’impôt sur le revenu fédéral indiqué à la case 22 du feuillet T4 et reporter le total dans votre déclaration de revenus fédérale.

Gains assurables aux fins de l’assurance-emploi : Case 24 du feuillet T4

Cette case indique le total du montant des gains servant au calcul de la contribution à l’assurance-emploi. Le montant des gains assurables aux fins de l’assurance-emploi n’est pas indiqué dans le Relevé 1. La plupart des gains, comme la paye régulière, les heures supplémentaires, les allocations, etc. sont des gains assurables aux fins de l’assurance-emploi et les contributions à l’assurance-emploi sont calculées sur ces montants jusqu’au montant maximum des gains assurables annuels. Un exemple de gains non assurables serait les allocations de repas pendant les heures supplémentaires. En 2016, le montant des gains assurables aux fins de l’assurance-emploi était de 50 800 $. Le montant des gains assurables aux fins de l’assurance-emploi n’est pas indiqué sur le talon de paye. Toutefois, si vos gains bruts pour l’année sont égaux ou supérieurs au montant maximum de 50 800 $, ce montant sera probablement inscrit dans la case 24 de votre feuillet T4. Si vos gains bruts sont inférieurs à 50 800 $, le montant indiqué dans la case 24 de votre feuillet T4 sera égal à vos gains bruts moins tout montant non assurable qui vous ont été payés durant l’année.

Gains ouvrant droit à pension du Régime de pensions du Canada ou Régime de rentes du Québec : Case 26 du feuillet T4 et case D du Relevé 1

Cette case indique le total du montant des gains servant au calcul de la contribution au Régime de pensions du Canada ou Régime de rentes du Québec. La plupart des gains, comme la paye régulière, les heures supplémentaires, les allocations, etc. sont des gains ouvrant droit au Régime de pensions du Canada ou Régime de rentes du Québec et les contributions au Régime de pensions du Canada ou Régime de rentes du Québec sont calculées sur ces montants jusqu’au montant maximum des gains annuels ouvrant droit à une pension. Un exemple de gains n’ouvrant pas droit à une pension serait les allocations de repas pendant les heures supplémentaires. En 2016, le montant des gains ouvrant droit à une pension était de 54 900 $. Le montant des gains ouvrant droit à une pension du Régime de pensions du Canada ou Régime de rentes du Québec n’est pas indiqué sur le talon de paye. Toutefois, si vos gains bruts pour l’année sont égaux ou supérieurs au montant maximum de 54 900 $, ce montant sera probablement inscrit dans la case 26 de votre feuillet T4 et dans la case G de votre Relevé 1. Si vos gains bruts sont inférieurs à 54 900 $, le montant indiqué dans ces cases sera égal à vos gains bruts moins tout montant n’ouvrant pas droit à une pension qui vous ont été payés durant l’année.

Cotisations syndicales : Case 44 du feuillet T4 et case F du Relevé 1

Le montant déclaré dans cette case est le total du montant des cotisations syndicales que vous avez payées durant l’année.

Dons de bienfaisance : Case 46 du feuillet T4 et case N du Relevé 1

Le montant déclaré dans cette case est le total du montant des contributions à la Campagne de charité en milieu de travail du gouvernement du Canada : Centraide que vous avez payées durant l’année.

Numéro d’agrément d’un régime de pension agréé ou d’un RPDB : Case 50 du feuillet T4

Le numéro indiqué dans cette case est le numéro d’agrément de notre Régime de pension de retraite de la fonction publique. Ce numéro n’est pas indiqué dans le Relevé 1 et ne figure pas sur le talon de paye.

Facteur d’équivalence : Case 52 du feuillet T4

Le montant déclaré dans cette case est le calcul de votre facteur d’équivalence. Ce montant est la valeur des prestations acquises en 2016 en vertu de votre Régime de pension de retraite de la fonction publique. Ce montant n’est pas indiqué dans le Relevé 1 et ne figure pas sur le talon de paye.

Habituellement, le montant du facteur d’équivalence réduit votre maximum déductible au titre des régime enregistré d'épargne-retraite pour l’année suivante.

Cotisations au régime de pension agréé : Case 55 du feuillet T4 et case H du Relevé 1

Les employés qui travaillent dans la province de Québec cotisent au Régime québécois d’assurance parentale. On indique dans la case 55 du feuillet T4 et la case H du Relevé 1 le total du montant des cotisations au Régime québécois d’assurance parentale que vous avez payées cette année. Le taux de cotisation au Régime québécois d’assurance parentale est calculé selon vos gains assurables aux fins du Régime québécois d’assurance parentale qui sont indiqués dans la case 56 du feuillet T4 et dans la case I du Relevé 1. En 2016, le taux de cotisation était de 0,548 % des gains assurables aux fins du Régime québécois d’assurance parentale et le montant du plafond des cotisations était de 391,82 $.

Gains assurables aux fins du Régime québécois d’assurance parentale : Case 56 du feuillet T4 et case I du Relevé 1

Cette case indique le total du montant des gains servant au calcul de la contribution au Régime québécois d’assurance parentale. La plupart des gains, comme la paye régulière, les heures supplémentaires, les allocations, etc. sont des gains assurables aux fins du Régime québécois d’assurance parentale et les contributions au Régime québécois d’assurance parentale sont calculées sur ces montants jusqu’au montant maximum des gains assurables annuels. Un exemple de gains non assurables serait les allocations de repas pendant les heures supplémentaires. Pour 2016, le maximum des gains annuels assurables est de 71 500 $. Le montant des gains assurables aux fins du Régime québécois d’assurance parentale n’est pas indiqué sur le talon de paye. Toutefois, si vos gains bruts pour l’année sont égaux ou supérieurs au montant maximum de 71 500 $, ce montant sera probablement inscrit dans la case 56 de votre feuillet T4 et dans la case I de votre Relevé 1. Si vos gains bruts sont inférieurs à 71 500 $, le montant indiqué dans ces cases sera égal à vos gains bruts moins tout montant non assurable qui vous ont été payés durant l’année.

Régime privé d’assurance-maladie : Case J du Relevé 1

Cette case indique le total du montant des contributions payées par votre employeur à votre Régime de soins de santé de la fonction publique et à votre Régime de soins dentaires plus la taxe de vente du Québec payée par l’employeur sur la part de l’employeur de ces cotisations d’assurance. La part de ces avantages payés par l’employeur et la taxe de vente du Québec applicable figurent sur votre talon de paye de Phoenix dans la section des avantages payés par l’employeur.

Pension et logement : Case 30 du feuillet T4 et case V du Relevé 1

Cette case indique le total du montant que l’employeur vous a payé pour la pension et le logement en vertu de la Directive sur les postes isolés et les logements de l’État.

Voyage dans une zone visée par règlement : Case 32 du feuillet T4 et case K du Relevé 1

Cette case indique le total du montant que l’employeur vous a payé pour une aide de voyage de vacances en vertu de la Directive sur les postes isolés et les logements de l’État.

Autres avantages imposables : Case L du Relevé 1

Cette case indique les avantages imposables du Québec pour tout avantage payé par l’employeur, sauf ceux indiqués dans la case J du Relevé 1. Cela comprend les contributions de l’employeur à Alberta Health Care, BC Medical, le stationnement subventionné de la gestion, le Régime d’assurance des cadres de gestion de la fonction publique et l’assurance-vie supplémentaire et la taxe de vente du Québec applicable à la part de l’employeur. Ces avantages figurent sur votre talon de paye de Phoenix dans la section des avantages payés par l’employeur.

Autres revenus : Case O du Relevé 1

Cette case indique toute allocation de retraite ou remboursement de contribution à un régime de pension qui vous a été payé durant l’année.

Revenu obtenu sur une réserve : Case 71 du feuillet T4 et case R du Relevé 1

Cette case indique tout gain non assujetti à l’impôt payé à un employé ayant le statut d’Indien inscrit.

Indemnités pour accident de travail : Case 77 du feuillet T4

Cette case indique la valeur estimée des gains perdus dans le cas d’un employé en congé avec solde en raison d’une blessure subie au travail. Ce montant réduit les gains indiqués dans la case A du Relevé 1, mais il ne figure pas dans d’autres cases du Relevé 1.

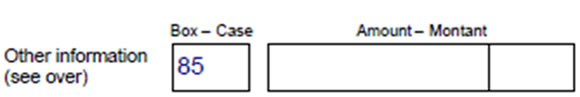

Primes versées par l’employé à un régime privé d’assurance-maladie : Case 85 du feuillet T4 et case 235 du Relevé 1

Cette case indique les montants déduits de votre paye (part de l’employé) pour des régimes d’assurance-maladie comme le Régime de soins de santé de la fonction publique et la Croix Bleue.

Questions et réponses

Question 1 : Quand et comment vais-je recevoir mes feuillets de renseignements fiscaux pour 2016?

Pour les employés actuels, les feuillets de renseignements fiscaux seront accessibles par voie électronique par l’entremise du libre-service de Phénix à compter du 20 février pour toutes les personnes ayant accès au système. De plus, les feuillets de renseignements fiscaux seront accessibles sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier.

Dans le cas des anciens employés, les feuillets de renseignements fiscaux seront accessibles sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier. Des copies papier seront postées à l’adresse personnelle des employés inscrite dans Phénix et devraient être reçues avant le 6 mars 2017.

Question 2 : Je suis un employé du gouvernement du Canada et je ne peux pas accéder aux Applications Web de la rémunération ou au système de paye Phénix. À qui puis-je m’adresser pour obtenir de l’aide?

Veuillez communiquer avec le bureau d’aide sur les Applications Web de la rémunération au 1 855 634-2358, ou à l’adresse tpsgc.awraide-cwahelp.pwgsc@tpsgc-pwgsc.gc.ca et les préposés se feront un plaisir de vous aider.

Question 3 : Je remplis ma déclaration de revenus. Je ne suis pas certain des feuillets de renseignements fiscaux dont j’aurai besoin du système de paye de Phénix.

Si vous travaillez dans la province de Québec, vous recevrez un feuillet T4 et un feuillet Relevé 1.

Si vous travaillez et résidez dans toute autre province que le Québec, vous recevrez uniquement un feuillet T4.

Si vous travaillez dans une autre province que le Québec et habitez au Québec, vous recevrez un feuillet T4 et un feuillet Relevé 1. Cependant, le Relevé 1 ne fera état que de vos avantages imposables au Québec et de l’impôt du Québec retenu, si vous avez choisi cette déduction à la source.

Question 4 : Pourquoi ai-je reçu plusieurs feuillets T4?

Un feuillet T4 distinct est envoyé pour chaque province où vous avez travaillé dans l’année. De même, si votre régime d’assurance-salaire a changé durant l’année, un feuillet T4 distinct sera envoyé pour chaque régime. Le régime d’assurance-salaire varie selon si vous avez le droit ou non de prendre un congé de maladie avec solde, ce qui aura une incidence sur le montant versé par votre employeur pour vos cotisations à l’assurance-emploi.

Si vous avez reçu une rémunération d’intérim en 2016, il est également possible que votre affectation intérimaire soit affichée sous une différente province de travail. Les renseignements associés à la province de travail sont reliés à votre numéro de poste dans le système de ressources humaines de votre ministère, et cette information est transmise à Phénix. Si vous recevez plus d’un feuillet T4, vous devriez tous les joindre à votre déclaration de revenus, puisque la somme de ces feuillets tiendrait compte de l’ensemble de vos gains et retenues pour 2016. Si vous avez reçu un feuillet Relevé 1 dans cette situation et que vous ne vivez pas au Québec, vous devez seulement ajouter le montant de l’impôt sur le revenu du Québec inscrit à la case E de votre Relevé 1 au montant d’impôt fédéral inscrit à la case 22 de vos feuillets T4 au moment de remplir votre déclaration de revenus de 2016. Vos retenues à la source relatives à l’impôt sur le revenu et vos feuillets d’impôt correspondants sont établis selon votre province de travail, alors que votre déclaration de revenus est établie selon votre province de résidence. Cette situation n’engendre aucune incidence négative sur votre paye ni aucune incidence fiscale négative.

Question 5 : J’ai reçu plusieurs feuillets T4 mais le facteur d’équivalence n’est déclaré que sur un seul feuillet T4. Est-ce une erreur?

Non, ce n’est pas une erreur. Lorsque Phénix calcule le facteur d’équivalence, le montant total des cotisations au régime de pension pour l’année ainsi que le nombre de périodes de paye ouvrant droit à pension sont considérés. C’est pourquoi le total du montant du facteur d’équivalence ne peut être déclaré que dans un seul feuillet T4.

Question 6 : Mes feuillets de renseignements fiscaux indiquent un (des) montant(s) de zéro dans une ou plusieurs cases alors qu’il devrait y avoir un montant. Est-ce que cela sera corrigé?

Oui, cela sera corrigé et vous recevrez des feuillets de renseignements fiscaux modifiés. Vous devez cependant produire vos déclarations de revenus de 2016 avant la date limite fixée par l’Agence du revenu du Canada et Revenu Québec. Si vous n’avez pas reçu vos feuillets de renseignements fiscaux modifiés à temps pour respecter l’échéance, vous devrez produire vos déclarations en vous servant des feuillets de renseignements fiscaux que vous avez en main.

Question 7 : Je cherche des feuillets de renseignements fiscaux et des relevés de paye reçus avant le déploiement de Phénix. Où puis-je les trouver?

Vous pouvez accéder aux feuillets de renseignements fiscaux et aux relevés de paye émis avant la mise en place du système Phénix dans les applications web de la rémunération :

Question 8 : Je n’ai pas reçu mes feuillets de renseignements fiscaux. Je crains de ne pas recevoir mes feuillets de renseignements fiscaux à temps pour remplir ma déclaration de revenus; comment puis-je obtenir mes feuillets?

Si vous êtes un employé actuel, un ancien employé ou un retraité qui a travaillé pour le gouvernement fédéral en 2016, un feuillet faisant état de vos revenus d’emploi a été préparé pour vous.

Pour les employés actuels, les feuillets de renseignements fiscaux seront accessibles par voie électronique par l’entremise du libre-service de Phénix à compter du 20 février pour toutes les personnes ayant accès au système. De plus, les feuillets de renseignements fiscaux seront accessibles sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier.

Dans le cas des anciens employés, les feuillets de renseignements fiscaux seront accessibles sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier. Des copies papier seront postées à l’adresse personnelle des employés inscrite dans Phénix et devraient être reçues avant le 6 mars 2016.

Dans tous les cas, si vous n’avez pas reçu par la poste ou réussi à obtenir vos feuillets de renseignements fiscaux au 6 mars 2017, veuillez communiquer avec le bureau d’aide sur les Applications Web de la rémunération au 1-855-634-2358 ou à l’adresse tpsgc.awraide-cwahelp.pwgsc@tpsgc-pwgsc.gc.ca et les préposés se feront un plaisir de vous aider. Veuillez ne pas appeler avant cette date. Les préposés ne pourront pas générer des feuillets pour vous avant le lundi 6 mars.

Question 9 : Vais-je recevoir des feuillets séparés pour 2016 pour les montants avant et après la mise en place de Phénix?

Non, vous recevrez un seul T4 qui présentera l’ensemble de vos gains et de vos déductions pour 2016. Toutefois, si vous avez travaillé dans plusieurs provinces au cours de l’année ou un changement a été effectué sur votre régime d’assurance-salaire, vous recevrez un T4 distinct pour chaque province et/ou régime d’assurance-salaire.

Si vous avez travaillé dans la province de Québec, vous recevrez un Relevé 1 qui fera état de tous vos gains et de vos déductions pendant que vous travailliez au Québec.

Si vous résidez au Québec et que vous travaillez à l’extérieur de cette province, vous recevrez un Relevé 1 qui ne fait état que des avantages imposables au Québec et de l’impôt sur le revenu du Québec que vous avez choisi de faire déduire de votre paye. Les avantages imposables au Québec sont équivalents à la part de l’employeur du Régime de soins de santé de la fonction publique et du Régime de soins dentaires ainsi que d’autres avantages imposables comme les frais de stationnement payés par l’employeur et la taxe de vente du Québec appliquée sur la part de l’employeur.

Question 10 : Vais-je recevoir des feuillets séparés si j’ai été muté à un autre ministère en 2016?

Non, vous recevrez un seul T4 qui présentera l’ensemble de vos gains et de vos déductions pour 2016. Toutefois, si vous avez travaillé dans plusieurs provinces au cours de l’année ou un changement a été effectué sur votre régime d’assurance-salaire, vous recevrez un T4 distinct pour chaque province et/ou régime d’assurance-salaire.

Question 11 : Je suis un nouveau salarié qui a commencé à travailler en 2016 et je n’ai pas encore accès à Phénix. Comment puis-je obtenir mes feuillets T4 et Relevé 1 pour 2016?

Les feuillets de renseignements fiscaux seront accessibles par voie électronique sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier.

Vous pouvez aussi communiquer avec le bureau d’aide sur les Applications Web de la rémunération et fournir votre Code d’identification de dossier personnel et votre adresse postale. Le bureau d’aide sur les Applications Web de la rémunération pourra imprimer vos feuillets de renseignements fiscaux et vous les envoyer par la poste. Vous pouvez communiquer avec le bureau d’aide sur les Applications Web de la rémunération aux coordonnées ci‑dessous :

- 1-855-634-2358 ou tpsgc.awraide-cwahelp.pwgsc@tpsgc-pwgsc.gc.ca

Question 12 : Puisque je suis un ancien employé du gouvernement et que je n’ai pas accès aux Applications Web de la rémunération, comment puis-je obtenir une copie de mes feuillets de renseignements fiscaux?

Les feuillets de renseignements fiscaux des anciens employés seront imprimés et envoyés par Postes Canada. Les feuillets de renseignements fiscaux sont aussi accessibles par voie électronique sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier.

Les employés dans cette situation qui n’ont pas reçu leurs feuillets de renseignements fiscaux au 6 mars peuvent communiquer avec le bureau d’aide sur les Applications Web de la rémunération et fournir leur Code d’identification de dossier personnel et leur adresse postale. Le bureau d’aide sur les Applications Web de la rémunération pourra imprimer leurs feuillets de renseignements fiscaux et les envoyer par la poste. Vous pouvez communiquer avec le bureau d’aide sur les Applications Web de la rémunération aux coordonnées ci‑dessous :

- 1-855-634-2358 ou tpsgc.awraide-cwahelp.pwgsc@tpsgc-pwgsc.gc.ca

Question 13 : Je suis en congé sans solde et je n’ai pas accès aux Applications Web de la rémunération. Comment puis-je obtenir une copie de mes feuillets de renseignements fiscaux?

Les feuillets de renseignements fiscaux des employés en congé prolongé seront imprimés et envoyés par Postes Canada. Les feuillets de renseignements fiscaux sont aussi accessibles par voie électronique sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier.

Les employés dans cette situation qui n’ont pas reçu leurs feuillets de renseignements fiscaux au 6 mars peuvent communiquer avec le bureau d’aide sur les Applications Web de la rémunération et fournir leur Code d’identification de dossier personnel et leur adresse postale. Le bureau d’aide sur les Applications Web de la rémunération pourra imprimer leurs feuillets de renseignements fiscaux et les envoyer par la poste. Vous pouvez communiquer avec le bureau d’aide sur les Applications Web de la rémunération aux coordonnées ci‑dessous :

- 1-855-634-2358 ou tpsgc.awraide-cwahelp.pwgsc@tpsgc-pwgsc.gc.ca

Question 14 : Je suis un ancien employé du gouvernement et j’attends des feuillets de renseignements fiscaux pour 2016, mais mon adresse a changé depuis que j’ai quitté mon emploi. Comment puis-je modifier mon adresse postale pour mes feuillets de renseignements fiscaux de 2016?

Les feuillets de renseignements fiscaux des anciens employés seront imprimés et envoyés par Postes Canada à l’adresse actuellement inscrite dans Phénix. Les feuillets de renseignements fiscaux seront aussi accessibles par voie électronique sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier.

Les employés dont l’adresse a changé devraient remplir un formulaire de rétroaction Phénix ou communiquer avec le centre d’appel et leur demander de remplir un formulaire pour eux afin de présenter leur cas à l’unité de liaison pour la rémunération de SPAC. Formulaire de rétroaction Phénix :

Toutefois, les employés qui n’ont pas reçu leurs feuillets de renseignements fiscaux au 6 mars peuvent communiquer avec le bureau d’aide sur les Applications Web de la rémunération et fournir leur Code d’identification de dossier personnel et leur nouvelle adresse postale. Le bureau d’aide sur les Applications Web de la rémunération pourra imprimer leurs feuillets de renseignements fiscaux et les envoyer par la poste. Vous pouvez communiquer avec le bureau d’aide sur les Applications Web de la rémunération aux coordonnées ci‑dessous :

- 1-855-634-2358 ou tpsgc.awraide-cwahelp.pwgsc@tpsgc-pwgsc.gc.ca

Question 15 : Mon époux/conjoint est décédé en 2016 et j’ai besoin de ses feuillets de renseignements fiscaux. À qui puis-je m’adresser pour obtenir de l’aide?

Les feuillets de renseignements fiscaux de votre époux ou conjoint seront imprimés et envoyés par Postes Canada à l’adresse actuellement inscrite dans Phénix et vous devriez les recevoir au plus tard le 6 mars.

Si vous n’avez pas reçu ces feuillets de renseignements fiscaux d’ici le 6 mars, vous pouvez communiquer avec le bureau d’aide sur les Applications Web de la rémunération et fournir le Code d’identification de dossier personnel de votre époux ou conjoint ainsi que votre adresse postale. Le bureau d’aide sur les Applications Web de la rémunération imprimera ces feuillets de renseignements fiscaux et vous les enverra par la poste. Vous pouvez communiquer avec le bureau d’aide sur les Applications Web de la rémunération à l’aide des coordonnées fournies ci-dessous :

- 1-855-634-2358 ou tpsgc.awraide-cwahelp.pwgsc@tpsgc-pwgsc.gc.ca

Question 16 : Je tente d’obtenir mes feuillets de renseignements fiscaux. Je travaille en Ontario, mais j’habite au Québec. Je m’attendais à recevoir un Relevé 1 pour mes avantages imposables, mais je ne le trouve pas. Pouvez-vous m’aider?

Pour les employés actuels, les feuillets de renseignements fiscaux seront accessibles par voie électronique par l’entremise du libre-service de Phénix à compter du 20 février pour toutes les personnes ayant accès au système. De plus, les feuillets de renseignements fiscaux seront accessibles sur les sites web de l’Agence du revenu du Canada et de Revenu Québec d’ici le 3 mars pour tous ceux qui sont inscrits à Mon dossier.

Si vous avez vérifié le libre-service de Phénix et que vous ne voyez pas vos feuillets de renseignements fiscaux, veuillez remplir un formulaire de rétroaction Phénix ou communiquer avec le centre d’appel et leur demander de remplir un formulaire pour vous afin de présenter votre cas à l’unité de liaison pour la rémunération de SPAC.

Question 17 : J’ai reçu un paiement en trop en 2016. Ce dernier sera-t-il inscrit sur mes feuillets de renseignements fiscaux?

Si le paiement en trop a été inscrit dans Phénix avant la production des feuillets de renseignements fiscaux, vos feuillets 2016 ne feront pas état du paiement en trop, même si la somme n’a pas été entièrement remboursée.

Si le paiement en trop n’a pas été inscrit dans Phénix avant l’émission des feuillets de renseignements fiscaux, le paiement en trop sera indiqué dans vos feuillets originaux. Lorsque votre paiement en trop sera enregistré dans Phénix, des feuillets de renseignements fiscaux modifiés seront établis pour vous. Ces feuillets modifiés ne feront état que des gains réduits puisque les retenues d’impôt ne peuvent plus être annulées. Par ailleurs, le montant payé en trop équivaudra à vos gains bruts avant toute retenue d’impôt. Toutefois, si vous contribuez au Régime de pension de retraite de la fonction publique, ces contributions versées en trop seront annulées et entraîneront une réduction du montant du trop-payé. Votre employeur fera parvenir par voie électronique votre T4 modifié à l’Agence du revenu du Canada et votre Relevé 1 modifié, à Revenu Québec (si vous travaillez dans cette province) et les deux organismes réévalueront automatiquement votre dossier et ajusterons votre déclaration de revenus pour tenir compte de toutes cotisations en trop à l’impôt sur le revenu, à l’assurance-emploi, au Régime québécois d’assurance parentale ainsi qu’au Régime de pensions du Canada et au Régime de rentes du Québec. Vous ne devriez pas attendre de recevoir vos feuillets de renseignements fiscaux modifiés pour produire votre déclaration de revenus. Remplissez votre déclaration de revenus au moyen du T4 et du Relevé 1 qui vous ont été fournis.

Question 18 : Dois-je rembourser le montant net ou brut de mon trop-payé?

Conformément aux Règlements de l’impôt sur le revenu, si votre trop-payé résultant d’une erreur administrative est inscrit dans Phénix au cours de la même année d’imposition où il s’est produit, vous rembourserez le montant net. Si votre trop-payé est inscrit dans Phénix pour une année d’imposition ultérieure que celle où il s’est produit, vous rembourserez le montant brut et l’Agence du revenu du Canada/Revenu Québec vous remboursera toutes cotisations en trop à l’impôt sur le revenu, à l’assurance-emploi, au Régime québécois d’assurance parentale ainsi qu’au Régime de pensions du Canada et au Régime de rentes du Québec lors de la réévaluation de votre déclaration de revenus.

Trop-payé net (gains bruts moins impôts sur le revenu, l’assurance-emploi, Régime de pensions du Canada, Régime des rentes du Québec, Régime québécois d’assurance parentale)

Si un trop-payé résultant d’une erreur administrative se produit au cours de la même année d’imposition où il est inscrit dans Phénix, les retenues d’impôt (impôt sur le revenu, les cotisations à l’assurance-emploi, au Régime de pensions du Canada/Régime des rentes du Québec et primes du Régime québécois d’assurance parentale) peuvent être annulées. Par conséquent, le montant remboursable du trop-payé correspondra à votre montant net. De plus, si vous contribuez au Régime de pension de retraite de la fonction publique, ces contributions seront également annulées.

Exemple 1 : Trop-payé net

L’employé a été payé en trop sur 4 périodes de paye (40 jours) en 2016 – montant du trop-payé inscrit dans Phénix en 2016

Exemple 1 : Trop-payé net Calcul du trop-payé (40 jours)

| Désignation | Montant payé par erreur | Montant du trop-payé devant être remboursé par l’employé |

|---|---|---|

| Rémunération brut | + 8 000 $ | - 8 000 $ |

| Impôt sur le revenu canadien | - 1 110 $ | + 1 110 $ |

| Régime de pensions du Canada | - 370 $ | + 370 $ |

| Assurance-emploi | - 150 $ | + 150 $ |

| Montant net | +5 660 | - 5 660 $ |

Trop-payé brut (Les retenues d’impôt ne peuvent pas être annulées.)

Lorsqu’un trop-payé résultant d’une erreur administrative s’est produit dans une année d’imposition précédente et qu’il est seulement inscrit dans Phénix au cours d’une année d’imposition courante ou ultérieure, les retenues d’impôt ne peuvent pas être annulées. Par conséquent, le montant remboursable du trop-payé correspondra à votre montant brut. Toutefois, si vous contribuez au Régime de pension de retraite de la fonction publique, ces contributions seront annulées et entraîneront une réduction du montant du trop-payé.

Exemple 2 : Trop-payé brut

L’employé a été payé en trop sur 4 périodes de paye (40 jours) en 2016 - montant du trop-payé enregistré dans Phénix uniquement en 2017

Exemple 2 : Trop-payé brut Calcul du trop-payé (40 jours)

| Désignation | Montant payé par erreur | Montant du trop-payé devant être remboursé par l’employé |

|---|---|---|

| Rémunération brut | + 8 000 $ | - 8 000 $ |

| Impôt sur le revenu canadien | - 1 110 $ | S/O – ne peut pas être annulé |

| Régime de pensions du Canada | - 370 $ | S/O – ne peut pas être annulé |

| Assurance-emploi | - 150 $ | S/O – ne peut pas être annulé |

| Montant net | +5 660 | - 8 000 $ |

Dans ce cas, vous devrez rembourser le total des revenus bruts de 8 000 $. Lorsque votre paiement en trop sera inscrit dans Phénix, un feuillet de renseignements fiscaux modifié sera établi. L’Agence du revenu du Canada ou Revenu Québec ajustera votre déclaration de revenus pour tenir compte de toute retenue d’impôt en trop selon le feuillet de renseignements fiscaux modifié qu’elle aura reçu de Services publics et Approvisionnement Canada.

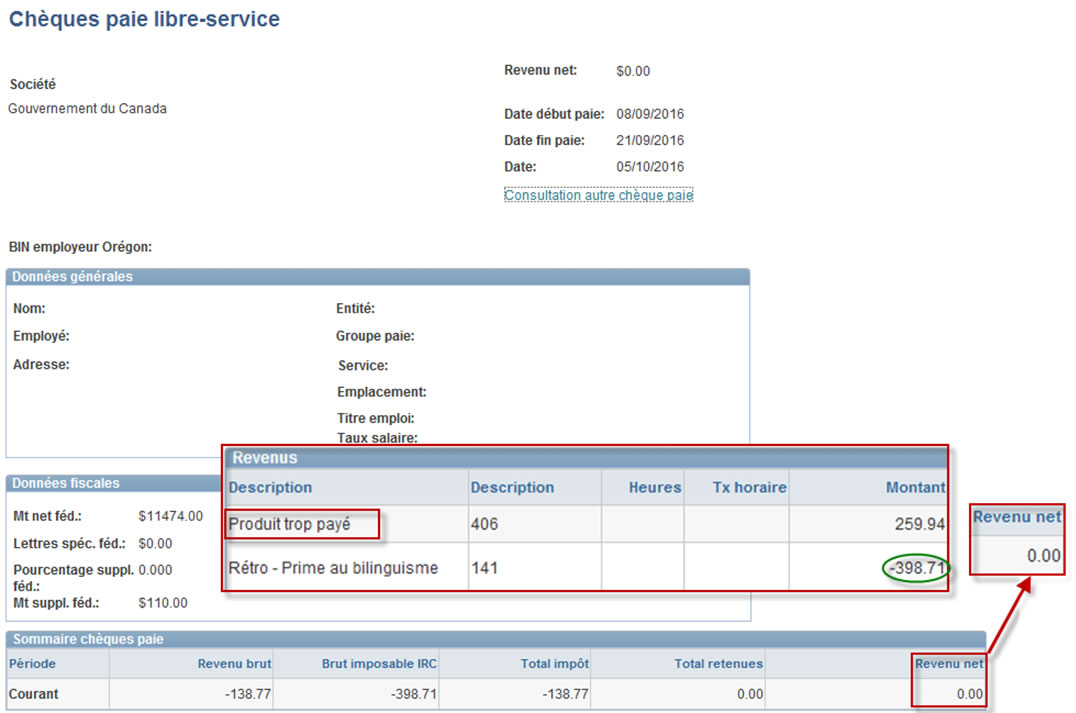

Question 19 : Comment puis-je déterminer si le paiement en trop a été créé dans Phénix?

Un paiement en trop est inscrit dans Phénix si le relevé de paye indique Revenu net 0,00 et que la section des gains indique le montant du produit trop payé ainsi que les gains négatifs à l’origine du paiement en trop. Dans l’exemple qui suit, une prime au bilinguisme a été payée en trop à l’employé. Le montant négatif indiqué dans la zone Prime au bilinguisme est égal au montant brut du paiement en trop avant l’annulation des retenues d’impôt et le montant du produit trop payé est égal au montant net du paiement en trop à rembourser.

Question 20 : J’ai reçu un paiement en trop en 2016 et j’ai envoyé un chèque personnel correspondant au montant que je croyais avoir reçu en trop. Le chèque a été encaissé. Mes feuillets de renseignements fiscaux indiqueront-ils le montant en trop?

Tout dépend si le paiement en trop a été inscrit ou non dans le système de paye Phénix. Si le paiement en trop a été inscrit dans Phénix avant la production des feuillets de renseignements fiscaux, le paiement en trop ne sera pas indiqué dans vos feuillets.

Si le paiement en trop n’a pas été inscrit dans Phénix avant l’émission des feuillets de renseignements fiscaux, le paiement en trop sera indiqué dans vos feuillets originaux. Une fois que votre paiement en trop est enregistré dans Phénix, des feuillets de renseignements fiscaux modifiés seront établis pour vous. Ces feuillets modifiés ne feront état que des gains réduits puisque les retenues d’impôt ne peuvent plus être annulées. Par ailleurs, le montant payé en trop équivaudra à vos grains bruts avant toute retenue d’impôt. Toutefois, si vous contribuez au Régime de pension de retraite de la fonction publique, ces contributions versées en trop seront annulées et entraîneront une réduction du montant du trop-payé. Votre chèque personnel sera appliqué au trop-payé, mais un montant dû pourrait être exigible. Si c’est le cas, vous recevrez une lettre vous informant de la situation. Votre employeur fera parvenir par voie électronique votre T4 modifié à l’Agence du revenu du Canada et votre Relevé 1 modifié à Revenu Québec (si vous travaillez dans cette province) et les deux organismes réévalueront automatiquement votre dossier et rembourseront toute cotisation en trop à l’impôt sur le revenu, à l’assurance-emploi, au Régime québécois d’assurance parentale ainsi qu’au Régime de pension du Canada et au Régime de rentes du Québec. Vous ne devriez pas attendre de recevoir vos feuillets de renseignements fiscaux modifiés pour produire votre déclaration de revenus. Remplissez votre déclaration de revenus au moyen du T4 et du Relevé 1 qui vous ont été fournis.

Question 21 : J’ai reçu un paiement en trop en 2016 et j’ai envoyé un chèque personnel correspondant au montant que je croyais avoir reçu. Le chèque a été encaissé, toutefois mes feuillets de renseignements fiscaux comprennent le montant en trop. Est-ce que cela sera corrigé?

Oui, la correction sera faite. Si le montant qui vous a été payé en trop est inclus dans votre T4 et votre Relevé 1 (si vous travaillez dans la province de Québec), c’est qu’il n’a pas été enregistré dans Phénix avant la production de vos feuillets de renseignements fiscaux. Une fois que votre paiement en trop est enregistré dans Phénix, des feuillets de renseignements fiscaux modifiés seront établis pour vous. Ces feuillets modifiés ne feront état que des gains réduits puisque les retenues d’impôt ne peuvent plus être annulées. Par ailleurs, le montant payé en trop équivaudra à vos grains bruts avant toutes retenues d’impôt. Toutefois, si vous cotisez au Régime de pension de retraite de la fonction publique, ces cotisations versées en trop seront annulées et entraîneront une réduction du montant du trop-payé. Votre chèque personnel sera appliqué au trop-payé, mais un montant dû pourrait être exigible. Si c’est le cas, vous recevrez une lettre vous en informant. Votre employeur fera parvenir par voie électronique votre T4 modifié à l’Agence du revenu du Canada et votre Relevé 1 modifié, à Revenu Québec (si vous travaillez dans cette province) et les deux organismes réévalueront automatiquement votre dossier et rembourseront toutes cotisations en trop à l’impôt sur le revenu, à l’assurance-emploi, au Régime québécois d’assurance parentale ainsi qu’au Régime de pensions du Canada et au Régime de rentes du Québec. Vous ne devriez pas attendre de recevoir vos feuillets de renseignements fiscaux modifiés pour produire votre déclaration de revenus. Remplissez votre déclaration de revenus au moyen du T4 et du Relevé 1 qui vous ont été fournis.

Question 22 : On me doit de l’argent pour 2016; le montant sera-t-il compris dans mes feuillets de renseignements fiscaux de 2016 même s’il ne me sera versé qu’en 2017?

Vos feuillets de renseignements fiscaux de 2016 font état des montants que vous avez réellement touchés en 2016. Tous les paiements que vous recevez en 2017 (bien qu’ils aient été gagnés en 2016) seront déclarés sur votre T4 de 2017. Cette mesure est conforme au Règlement de l’impôt sur le revenu.

Question 23 : Si l’argent qui m’est dû en 2016 n’est payé qu’en 2017, cela aura une incidence sur ma tranche d’imposition, les services de garde subventionnés, l’Allocation canadienne pour enfants ou le crédit pour la taxe de vente harmonisée ou la Taxe sur les produits et services. Que dois-je faire?

Vos feuillets de renseignements fiscaux de 2016 font état des montants que vous avez réellement touchés en 2016. Tous les paiements que vous recevez en 2017 (bien qu’ils aient été gagnés en 2016) seront déclarés sur votre T4 de 2017. Cette mesure est conforme au Règlement de l’impôt sur le revenu.

Si les normes de service du Centre des services de paye ne sont pas respectées et un ou plusieurs paiements qui vous sont dus pour 2016 ne sont payés qu’en 2017, ayant une incidence négative sur les avantages gouvernementaux de 2017 (comme les services de garde subventionnés, l’Allocation canadienne pour enfants ou le crédit pour la Taxe sur les produits et services ou taxe de vente harmonisée) ou si cela vous place dans une tranche d’imposition plus élevée en 2017, vous pouvez présenter une demande concernant les dépenses personnelles en lien avec les problèmes de paye de Phénix.

Des renseignements sur la façon de présenter une demande sont fournis à l’adresse suivante :

Question 24 : J’ai touché des avances de salaire d’urgence et (ou) des paiements prioritaires en 2016; ces montants seront-ils inclus dans mes feuillets de renseignements fiscaux de 2016?

Si vous avez touché SEULEMENT des avances de salaire d’urgence et (ou) des paiements prioritaires en 2016, vous recevrez un T4, et si vous travaillez dans la province de Québec, vous recevrez également un Relevé 1 qui fait état de ces montants.

Si vous avez touché des avances de salaire d’urgence et (ou) des paiements prioritaires en 2016 ET avez commencé à recevoir des paiements de Phénix, seuls les paiements de Phénix seront inclus dans vos feuillets de renseignements fiscaux de 2016.

Question 25 : Je devrais recevoir des feuillets de renseignements fiscaux modifiés; dois-je attendre ces relevés pour produire mes déclarations de revenus?

Vous devez produire vos déclarations de revenus de 2016 avant la date limite fixée par l’Agence du revenu du Canada et Revenu Québec. Si vous n’avez pas reçu vos feuillets de renseignements fiscaux modifiés à temps pour respecter l’échéance, vous devez produire vos déclarations en vous servant des feuillets que vous avez en main.

Question 26 : Comment saurai-je que j’ai reçu les feuillets de renseignements fiscaux modifiés?

Des feuillets de renseignements fiscaux modifiés seront produits une fois par semaine jusqu´à la fin d'avril, toutes les deux semaines jusqu´à la fin juin et tous les mois par la suite. Les feuillets de renseignements fiscaux modifiés seront accessibles électroniquement au moyen du libre-service de Phénix pour les employés actuels ou des sites web de l’Agence du revenu du Canada et de Revenu Québec pour toutes les personnes qui sont inscrites à Mon dossier. Les employés devront consulter régulièrement le libre-service de Phénix pour voir si un feuillet de renseignements fiscaux modifié a été établi pour eux, car ils ne recevront pas d’avis.

Les feuillets de renseignements fiscaux modifiés seront accessibles électroniquement pour les anciens employés sur les sites web de l’Agence du revenu du Canada et de Revenu Québec pour tous ceux qui sont inscrits à Mon dossier. Des copies papier seront postées à l’adresse personnelle des employés au dossier.

Question 27 : Que dois-je faire si je reçois des feuillets de renseignements fiscaux modifiés?

Si vous avez déjà produit votre déclaration de revenus, vous n’avez pas besoin d’en soumettre une nouvelle qui tient compte de vos feuillets de renseignements fiscaux modifiés. Tous les formulaires T4 modifiés seront envoyés électroniquement à l’Agence du revenu du Canada et tous les Relevés 1 modifiés, à Revenu Québec le jour suivant leur production. L’Agence du revenu du Canada et Revenu Québec ont accepté de réévaluer automatiquement le dossier d’un particulier à la réception d’un feuillet de renseignements fiscaux modifié.

Question 28 : Je travaille dans la province de Québec, mais je n’y habite pas et j’ai reçu un Relevé 1. Dois-je remplir une déclaration de revenus du Québec?

Non, vous n’avez pas besoin de remplir une déclaration de revenus du Québec. Lorsque vous remplissez votre déclaration de revenus fédérale, vous devez ajouter le montant de l’impôt sur le revenu du Québec déduit qui est déclaré dans la case E de votre Relevé 1 au montant de l’impôt fédéral sur le revenu déduit qui est déclaré dans la case 22 de votre T4. Vous déclarerez la somme de ces montants dans la case de l’impôt sur le revenu total déduit de votre déclaration fédérale de revenus.

Liens utiles

- Renseignements relatifs à l’impôt et au remboursement pour les employés sur les feuillets d'impôt

- Agence du revenu du Canada, Questions et réponses : Répercussions fiscales liées aux problèmes du système de paye Phénix

- Phénix rétroaction

- Relevés de paye et feuillets de renseignements fiscaux archivés (accessible uniquement sur le réseau du gouvernement du Canada)

- Présenter une demande concernant les dépenses personnelles en lien avec les problèmes de paye de Phénix